HOCH TIEF

Seite 44 von 79 Neuester Beitrag: 01.08.25 18:13 | ||||

| Eröffnet am: | 12.12.06 15:08 | von: BackhandSm. | Anzahl Beiträge: | 2.965 |

| Neuester Beitrag: | 01.08.25 18:13 | von: Highländer49 | Leser gesamt: | 875.223 |

| Forum: | Börse | Leser heute: | 224 | |

| Bewertet mit: | ||||

| Seite: < 1 | ... | 41 | 42 | 43 | | 45 | 46 | 47 | ... 79 > | ||||

Bist du dir da sicher,bzw hast du einen Link dafür?

Den das letzte Rückkaufprogramm ist planmäßig ende letzten Jahres ja ausgelaufen.

Ein ARP kann man ja immer wieder neu auflegen. Das alte ARP sollte ja eigentlich bis zu 10% der Aktien kaufen können. Das hat man nur deshalb nicht erreicht, weil man offenbar nur richtige Ausverkaufskurse genutzt hat und dort antizyklisch gekauft hat. Man hat aber nicht prozyklisch angefangen, auch bei 80 € und höher zu kaufen.

Ich kann mir aber durchaus vorstellen, dass man ein neues ARP auflegt, wenn die operativen Daten es zulassen und die Kurse zu niedrig stehen. Sicher ist das aber nicht, keine Frage.

Und es ist für mich auch keine entscheidende Frage. Denn der Vorstand hat jetzt genug in Sachen Kapitalallokation getan. Die Dividenden sind stattlich. Man hat 3,5% der eigenen Aktien in Besitz, die man günstig gekauft hat und einziehen könnte. Da kann man sich bisher nicht beschweren. Ich verlange also kein weiteres ARP, es sei denn der Aktienkurs fällt nochmal unter 70 €. Dann ergibt es allemal Sinn.

https://www.hochtief.de/aktuelles-medien/...vices-contract-extensions

5,2 % ist ja mal nicht schlecht.

Eine Steigerung des bereinigten Ergebnisse um 10 -25 % wird angestrebt.

Mit der Dividenden-Rendite bin ich zufrieden, besonders für das Corona -Jahr

Der Gewinn ist etwas zurückgegangen, für das laufende Jahr wird aber wieder eine Steigerung erwartet. Die Marge hat sich ohne Abertis (20%) verbessert.. Abertis litt natürlich als Autobahnbetreiber ziemlich, wichtiger ist für mich, dass sich die Marge im Kernbereich verbessert hat.

Umsatz und Auftragsbestand sind leicht gesunken, im Wesentlichen nicht verändert, für ein Krisenjahr gar nicht schlecht.

Die Aussichten sind für mich eigentlich nicht schlecht, auch in den Folgejahren die Gewinne zu steigern, bei allen Konjunkturprogrammen ist es am einfachsten, in die Infrastruktur zu investieren....

Auftragsbestand ist gut . Abertis wird sicherlich auch dieses Jahr wieder belasten, aber Cimic dürfte

wieder zu mehr beitragen. Die letzten Nachrichten waren ja recht positiv.

HOCHTIEF: Auftrag zur Erweiterung des Rotterdamer Hafens - HOCHTIEF-Anteil bei €70 Mio. Quelle: Guidants News https://news.guidants.com

Sollte der Kurs nochmal abrauschen, lege ich nach - ansonsten schaue ich zu, wie Hochtief sich über die Jahre entwickeln wird.

Das KGV ist mit 9,42 aktuell relativ niedrig, der Cashflow o.k. und die Dividendenrendite könnte mit den Jahren noch attraktiver werden, als sie derzeit schon ist. Außerdem wollte ich noch eine Beimischung in Sachen Bauhauptgewerbe im Depot und Hochtief ist mir seit Jahren als Top-Hausnummer in diesem Sektor ein Begriff. Neben der Deutschen Rohstoff AG ist dies der zweite Titel, bei dem auch ein wenig Home Bias mitschwingt... was soll's, muß auch mal sein.

Ich danke dem Ersteller für diesen Thread und wünsche Euch noch einen schönen Abend, sowie eine erfolgreiche restliche Börsenwoche.

Das KGV und die Dividendenrendite haben mich überzeugt. Und wenn der Kurs auf 80 geht und dort rumpendelt, bin ich schon zufrieden, ich bin ja long drin. Und die 80 sehe ich als guten Mittelwert über die letzen 10 Jahre.

https://seekingalpha.com/article/...tion-and-5-percent-dividend-yield

übersetzt:

Hochtief beeendet 2020 mit einer starken Netto-Cash-Position und einer Dividendenrendite von 5%

Mar. 16, 2021

- Hochtief blieb im Jahr 2020 profitabel und der Free Cashflow positiv, eine starke Leistung.

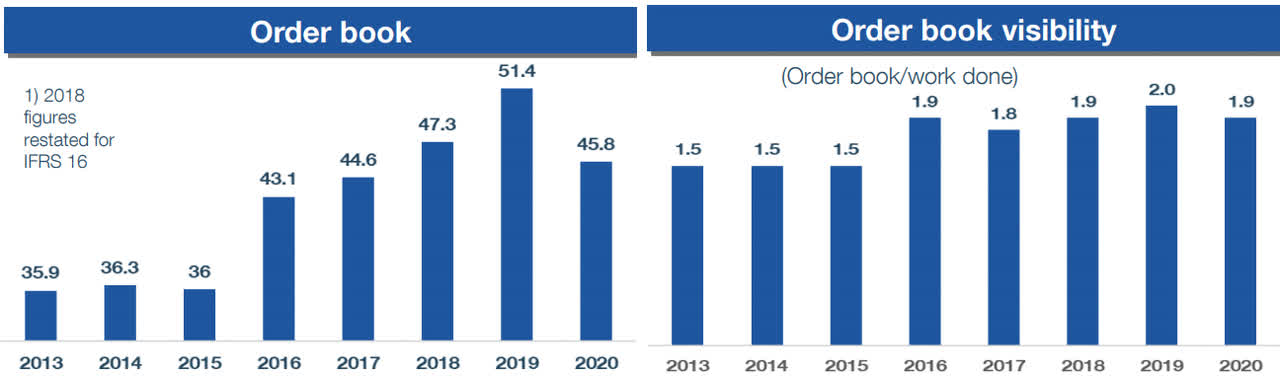

- Der Auftragsbestand ist mit fast dem Zweifachen des Jahresumsatzes stabil.

- Ausschüttungsquote ist 65%. Dies ergibt eine Dividende von 3,93 EUR für das Geschäftsjahr 2020 bei einer Rendite von etwas mehr als 5%.

Hochtief ist ein in Deutschland ansässiges Bauunternehmen mit weltweiten Aktivitäten. Mit einem Gesamtumsatz von über 20 Mrd. EUR pro Jahr in den letzten Jahren ist es eines der größten Bauunternehmen der Welt. Hochtief zieht mich an wegen seiner Nettobarposition, den starken Beteiligungswerten und der strategischen Mehrheitsbeteiligung an der australischen CIMIC-Gruppe. Hochtief hat derzeit eine Dividendenrendite von mehr als 5%, was ein schöner zusätzlicher Bonus ist.

Hochtief hat seine Erstnotierung in Deutschland. Das durchschnittliche tägliche Volumen von 150.000 Aktien ist jeder anderen Zweitnotierung deutlich überlegen, daher sollte die deutsche Notierung für den Handel bevorzugt werden. Die aktuelle Marktkapitalisierung von Hochtief beträgt ca. 5,4 Mrd. EUR.

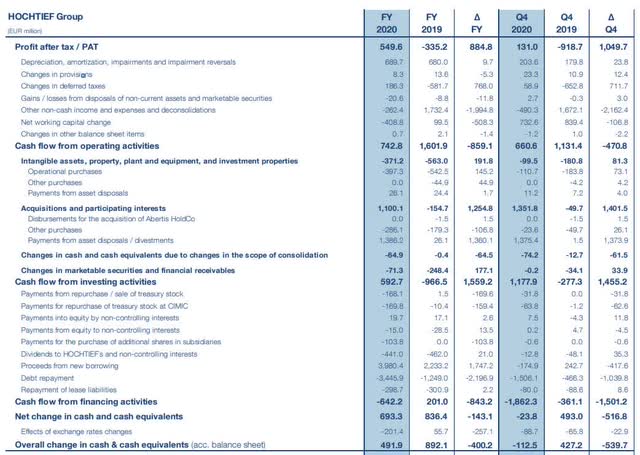

Starker Cashflow auch wenn man den (günstigen) sEinfluss des Factoring außer Acht läßt

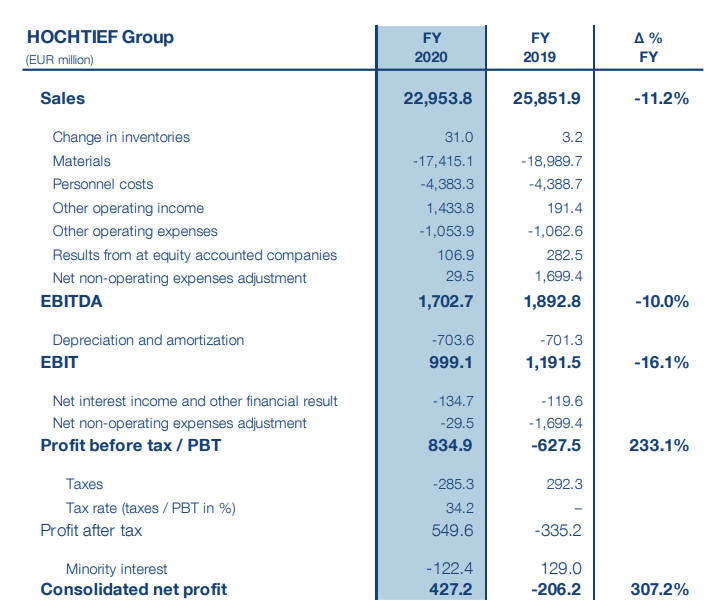

Hochtief muss noch seinen detaillierten Geschäftsbericht veröffentlichen, aber die Präsentation für das vierte Quartal 2020 enthält bereits alle Informationen, die zur Beurteilung des Unternehmens erforderlich sind. Der Gesamtjahresumsatz lag bei knapp 23 Mrd. EUR, was im Vergleich zum Geschäftsjahr 2019 nur um 11% niedriger ist. Ein zweistelliger Umsatzrückgang ist zwar nie eine schöne Erfahrung, aber ich denke, es ist fair zu sagen, dass dies unter den gegebenen Umständen eigentlich kein schlechtes Ergebnis ist.

Tatsächlich stieg die EBITDA-Marge, weil das EBITDA --gegenüber einem Umsatzrückgang von 11,2%-- um nur 10% sank. Dagegen ging das EBIT ging leichter zurück, da die Abschreibungsbeträge relativ fest sind und sich bei einem Umsatz- und EBITDA-Rückgang nicht entsprechend mindern.

Das Nettoergebnis betrug respektable 550 Mio. EUR, von denen rund 427 Mio. EUR auf die Aktionäre von Hochtief entfielen (der Rest entfällt auf Minderheitsanteile an den konsolidierten Unternehmen). Auf die ausstehenden 70,6 Mio. Aktien verteilt, betrug der den Aktionären von Hochtief zuzurechnende Gewinn je Aktie auf ausgewiesener Basis rund 6 EUR. Denken Sie daran, dass Hochtief ungefähr 2,5 Mio. eigene Aktien besitzt, sodass EPS und Free cash flow per share, basierend auf der Netto-Aktienanzahl, ungefähr 3 - 3,5% höher sind.

Sehr interessant ist auch die Cashflow-Übersicht. Der ausgewiesene operative Cashflow betrug 743 Mio. EUR, enthalten ist jedoch eine Investition in die Position Working Capital (Differenz des Umlaufvermögens und der kurzfristigen Verbindlichkeiten) in Höhe von annähernd 409 Mio. EUR. Darüber hinaus sollten wir die Leasingzahlungen in Höhe von 299 Mio. EUR abziehen und auch die den Minderheitsaktionären zurechenbaren Erträge in Höhe von 122 Mio. EUR (die Kapitalflussrechnung enthält keine detaillierte Aufschlüsselung der an Minderheitsanteile gezahlten Dividenden, daher verwende ich für die Anpassung das ausgewiesene Nettoeinkommen).

Der bereinigte operative Cashflow betrug ca. 731 Mio. EUR, was unter Berücksichtigung der Investitionen zu einem Free Cashflow von ca. 334 Mio. EUR führte. Dies entspricht rund 4,73 EUR je Aktie.

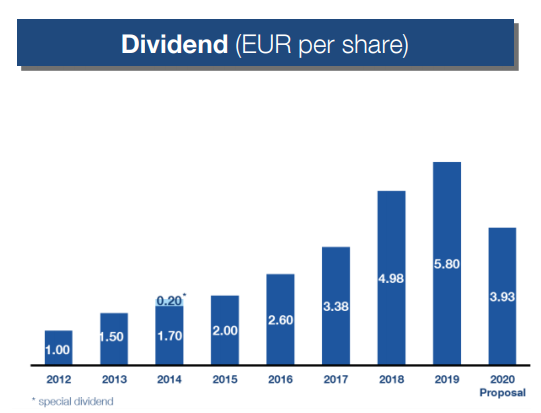

Hochtief war immer ein relativ stabiler Dividendenzahler, das Unternehmen verfolgt aber den richtigen Ansatz, wenn es seine Dividende für das Geschäftsjahr 2020 senkt. Nachdem sich die Dividendenzahlungen in einem konstanten Aufwärtstrend befanden, wird dieser abrupt beendet, denn Hochtief plant eine Anpassung der Ausschüttung im Rahmen seiner Möglichkeiten. Das Unternehmen schlägt eine Dividende von 3,93 EUR je Aktie vor. Ein Rückgang von fast einem Drittel im Vergleich zu der Dividende, die aufgrund der Ergebnisse des Geschäftsjahres 2019 ausgezahlt wurde. Aber ich bin damit einverstanden, da dies zeigt, dass das Management die Dividende im Einklang mit den Erträgen und Cashflows kürzt.

Die Dividendenpolitik von Hochtief sieht eine Ausschüttungsquote von 65% des EPS vor. Dies bedeutet, dass wir uns auch auf die Dividendenprognose für 2021 freuen können.

2021 sollte --auch wenn nur geringfügig-- besser werden

Die Nettobarposition von mehr als 600 Mio. EUR wäre ein Argument für eine unveränderte Dividende gewesen (die Zahlung einer gleichbleibenden Dividende von 5,80 EUR wie für 2019 hätte weniger mehr als 140 Mio. EUR gekostet), aber die Entscheidung ist gefallen und ich halte Hochtiefs konservativen Ansatz in Hinblick auf eine erhöhte Bilanzvorsorge für eine gute Entscheidung.

Hochtief strebt für dieses Jahr einen operativen Nettogewinn von 410-460 Mio. EUR an. Das klingt enttäuschend, da es nur eine einstellige Steigerung gegenüber 2020 bedeutet. Beachten Sie jedoch, dass Hochtief einen Anteil von 50% an einer Tochtergesellschaft verkauft hat und bei Abzug des Beitrags dieser Tochtergesellschaft das Ergebnis 2020 nur 368 Mio. EUR betragen hätte, so dass die Vorstandsprognose für 2021 ein Wachstum von 10 bis 20% gegenüber 2020 impliziert.

Das Auftragsbuch des Unternehmens bleibt ebenfalls ziemlich voll. Ende 2020 belief sich der Auftragsbestand auf fast 46 Mrd. EUR, und obwohl dies ein Rückgang gegenüber 51,4 Mrd. EUR Ende 2019 ist, bleibt das Verhältnis der Auftragsbuchgröße zum ausgewiesenen Umsatz praktisch unverändert.

Investment-These: Mit einer Netto-Cash-Position, einem zufriedenstellenden Ergebnis im 2020 und verbesserten Margen und Ergebnissen 2021 (bereinigt um den Verkauf eines Geschäftsbereichs) scheint Hochtief auf dem aktuellen Niveau immer noch attraktiv bewertet zu sein. Im Idealfall wird der Auftragsbestand wieder steigen, aber ich mache mir darüber keine allzu großen Sorgen, da Hochtief eine Ausschreibungspipeline von 570 Mrd. EUR identifiziert hat.

Solande der Bereich verteidigt wird. Andererseits kommt trotz voller Bücher auch nicht genug Kaufdruck auf, um sie über den kurzfristig bearishen Trend zu schieben.

Vielleicht wird die Aktie auch einfach im Moment noch vom Markt "übersehen".

Was denkt ihr?