Dax Trading: Sentiment, Trend und Chancen Analyse

Seite 14 von 42 Neuester Beitrag: 05.07.21 20:51 | ||||

| Eröffnet am: | 27.09.19 13:58 | von: FS Trading | Anzahl Beiträge: | 2.028 |

| Neuester Beitrag: | 05.07.21 20:51 | von: FS Trading | Leser gesamt: | 465.939 |

| Forum: | Börse | Leser heute: | 146 | |

| Bewertet mit: | ||||

| Seite: < 1 | ... | 11 | 12 | 13 | | 15 | 16 | 17 | ... 42 > | ||||

fairer Preis: 12230 fallend, 200P/Tag

FS Trend: 12480

Unter diesen Bedingungen ist das System nicht sehr hilfreich. Der Ölpreiseinbruch kam zum absolut unmöglichsten Zeitpunkt, war also scheinbar genau so gewollt. Die Unsicherheit in den Märkten ist historisch, heute Nacht ist der Dax 700P innerhalb von 3h gestiegen, auch wenn das sehr bullisch klingt ist das ein klares Zeichen dass die Liquidität im Markt fehlt und das ganze auf sehr wackligen Beinen steht. Der amerikanische Vola-index VIX ist so stark gestiegen wie schon lange nicht mehr. Bleibt er auf so einem hohen Niveau muss man weiter mit starken Schwankungen in den Märkten rechnen. Das absolute Tief in Dax und Dow scheint noch nicht erreicht, aber eine Erholungsbewegung ist nun wirklich mehr als berechtigt.

Die Auswirkungen des Corona Virus und die Maßnahmen dagegen werden immer heftiger, siehe Italien. Von Woche zu Woche wird es schlimmer, die Zahlen sprechen für sich, ich lasse den Fernseher lieber aus... die Nachrichten und Politiker alla Spahn nerven extrem und sind meiner Meinung nach keine Hilfe für irgendjemand. Dem Internet sei Dank, kann man sich auch anders informieren.

Der faire Peis fällt nun mit 200P/Tag. Letzte Woche wäre ich mit einem Dip unter 11620 zufrieden gewesen. Stattdessen fiel der Dax bis 10200 im future handel! An diesem Punkt macht auch der Vergleich mit Feb18 keinen Sinn mehr. Mit dem neuen Tief im Dax UND in den Indikatoren muss ich nun erneut nach einer Divergenz zwischen Dax und meinen Indikatoren Ausschau halten. Das wäre dann der richtige Zeitpunkt für einen Long. Neutral (unter normalen Bedingungen bullisch)

Sentiment: Euwax sentiment zeigt eine bullische Stimmung der Anleger. Niemand möchte eine Erholungsrally verpassen. Wenn der Sentimentpeak gemacht ist spricht das für Long. Solange das Sentiment aber weiter steigt und der Peak vor uns liegt ist es aber Bärisch zu sehen.

FS und Antiindikator:

Neues Tief in den Indikatoren, und was für eins! Dafür sind die Indikatoren nicht gemacht. Möchte daher nicht weiter bewerten. Neutral (unter normalen Bedingungen bullisch)

2xNeutral, 1xbärisch

Ich warte auf eine Divergenz in den Indikatoren, würde dann Long einsteigen. Ebenso wäre ein Hoch im Sentiment mit Kreuzung von FS und Jahressenti eine Bestätigung für Long. Kurze Strecken Traden und kleine Positionen und nicht übers Wochenende oder über Nacht halten. Seit einer Woche bin ich so unterwegs und es ist goldrichtig.

Die meisten Aktien stehen unter Wasser. Und das nach einer wirklich sehr erfolgreichen Rally in den letzten Jahren. Ich hoffe ich spreche niemand an mit meinem Beispiel:

Schaut mal: 5 Jahre lang Geld reinstecken in eine VW, BMW oder Daimler Aktie und nun mit 50-70% Verlust da stehen. Ist das heftig! Kann mir schwer vorstellen wie sich das anfühlen muss. Das Vertrauen in Aktien wird diese Tage enorm erschüttert.

Das Besondere daran: Die 5 Jahres Performance der meisten Aktien wurde innerhalb von 3 Wochen vernichtet! Ich frage mich wer von den Langzeitanlegern rechtzeitig verkaufen konnte. Als Trader ist man ja schnell unterwegs, aber für Aktienbesitzer sind doch 3 Wochen echt nur ein Moment. Und dann heist es doch immer, nur die Ruhe bewahren, bloß keine Panikverkäufe, Panik ist ein schlechter Ratgeber.

Das die Märkte derartig einbrechen ist ein Vertrauensverlust der seines Gleichen sucht. Sollten die Märkte sich erholen, wird es Anschluss Verkäufe geben. Der Schaden ist enorm und ich rechne mit einem längerfristigen Bärenmarkt, 1-2 Jahre, ähnlich wie zu 2000 und 2008. Wie werden ETF Anleger auf diese 3 Wochen reagieren? Und wo ist der Boden in dieser sich selbst verstärkenden Abwärtsbewegung.

Ich hoffe mein Beitrag wird nicht als Panikmache verstanden sondern nur als Zustandsbeschreibung. Wer jetzt Aktien kaufen möchte und gute Einstiegspreise sieht für eine längerfristige Anlage, den möchte ich nicht aufhalten oder verunsichern. Ich denke aber dass die Märkte bis Ende des Jahres und im nächsten Jahr weiter abgeben werden. Ich habe lange darauf gewartet... und wurde dafür immer mal belächelt das ich den Märkten nicht vertraue. Ich hab 2 Kumpels die beide seit mehr als 2 Jahren in Aktien investieren, und ich war immer der Idiot der sich gesträubt hat einzukaufen. Erst im Januar gab es wieder eine Diskussion darüber. Ich habe mich zum Glück nicht bequatschen lassen.

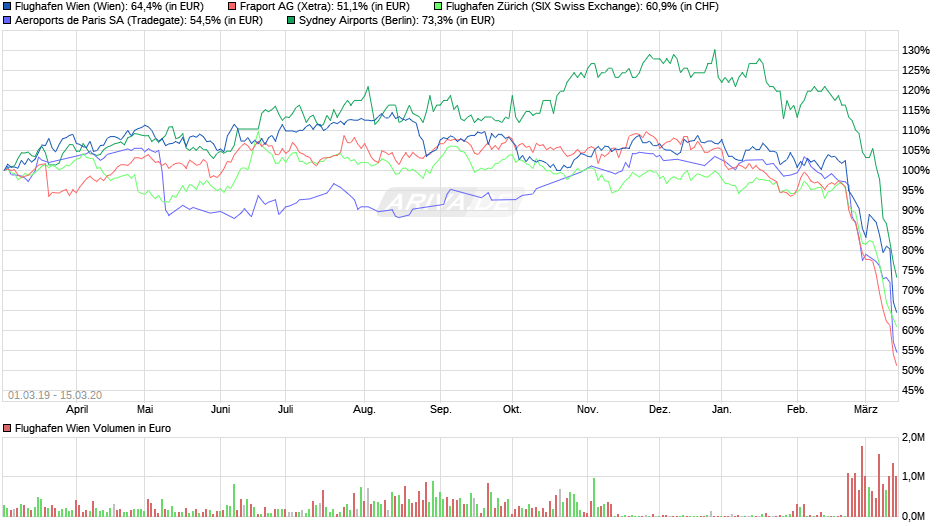

Der Flugverkehr ist im Moment besonders hart getroffen vom Corona Virus. Ganz nach dem Motto jede Krise ist auch eine Chance, findet man interessante Kaufpreise für eine sehr sichere Anlage. Flughäfen wird es immer geben und der internationale Flugverkehr ist trotz aller Klimabedenken stark angestiegen in den letzten Jahren. Besonders in China und Indien gibt es noch sehr viel Wachstumspotential.

Investment Idee Original von Gerald Hörhan.

faire Preis 9620, FS Trend 9870, fallend 260P/Tag

Wir sind mitten in der markttechnischen Erholung! Eine Erholung in der Corona Krise ist im Moment leider noch nicht in Sicht. Nun hat es auch Amerika richtig heftig erwischt und solange man nicht konsequente Maßnahmen ergreift wird sich der Virus weiter ungehindert ausbreiten. Besonders die Situation in Amerika könnte die Märkte weiter verunsichern. Während Europa mit strengen Maßnahmen auf gutem Weg ist und die Ausgangssperren ihre volle Wirkung innerhalb von 2-3 Wochen nach Start der Sperren entfalten werden. Für Deutschland also viel später als in Italien oder Spanien. Leider.

Aber ist das schwach, wenn dass die lang erwartete Erholung an den Märkten ist… Haltet eure Shorts bereit. Wenn die Erholung beendet ist geht es wieder ne ordentliche Etage tiefer. Mindestens sollte eine Bewegung nochmal zum Tief laufen. So meine Erwartung. Der Dax ist noch ca. 500P vom fairen Preis entfernt. Bei der aktuellen Vola ist das in einem Tag erreichbar. Und morgen ist der faire Preis schon unter 9400. Sobald der Dax den fairen Preis erreicht hat, werde ich nach Short Möglichkeiten Ausschau halten. Im Moment bullisch.

Sentiment: Ein Hoch gemacht, und siehe da die Erholung kommt. Nun fällt das Sentiment bei steigenden Dax. Bullisch.

FS und Anti-Indikator: Klares Tief. Wir sind damit mitten in der Erholung. Bullisch

3xBullisch. Im Moment! Aber wie schon mal eher gesagt, funktioniert das System in so großen Bewegungen nicht so gut. Daher das 3x Bullisch mit größter Vorsicht betrachten. Die Vola ist immernoch enorm und spricht weiter für fallende Kurse. Solange sich die Märkte nicht beruhigen können gibt es weiteres Abwärtspotential.

Links 2008/09, rechts aktuell. Außerdem sind beide Charts genau auf 200Tage eingestellt, so lässt es sich gut vergleichen.

Ich denke das absolute Tief im Indikator ist gemacht. Grüner Kreis, sowie schwarzer Pfeil. Nun ist die Frage ob der Dax morgen noch weiter steigen kann oder nicht. Den genauen Verlauf kennt niemand aber als nächstes erwarte ich das Ansteuern der roten Kreise und damit nochmal Kurse unter 8000. Die 8000 als Ziel, selbst wenn der Dax morgen über 10.000 steigt. Schaut euch die Vola heute an. Völlig abnormal, egal ob es up oder down ist. Das spricht für fehlende Liquidität im Markt und so schnell wie es rauf ging, so schnell sind wir auch wieder zurück zur 8000.

Den groben Ablauf von 2008/2009 habe ich mit einer fetten schwarzen Linie über dem Chart abgebildet. Erst kräftig abwärts und dann seitwärts (L förmig) und dann anschließend nochmal abwärts und wieder aufwärts (V förmig). Unsere aktuelle Position im Chart ist das L und der Beginn der Seitwärts Bewegung unter hohen Schwankungen.

Ich gehe nicht von einer V-förmigen Erholung aus. Und ich denke auch dass es die Wirtschaft härter treffen wird als 2008/2009. Aber das sind nur Vermutungen.

Wünsche allen viel Erfolg in dieser hektischen Marktlage.

Noch schnell ein kurzes Update zum System:

Faire Preis heute bei 9150, fallend mit 100P/Tag

Die Indikatoren sagen mir das der Dax durch die aktuelle Erholungsrally deutlich überkauft ist! Die Frage ist nur ob wir nicht schon heute den Startschuss gesehen haben für das Ziel 8000. Aktuell ist der Dax sehr schwach unterwegs. Die rote Tageskerze sollte man definitiv als Warnung sehen das sich diese überkaufte Situation schon bald wieder neutralisiert.

faire Preis bei 9090, FS Trend bei 7970, fallend -60P/Tag

Wir sind laut Indikatoren und durch die Erholung der vergangenen Tagen immer noch in einer überkauften Situation. Der faire Preis ist mittlerweile 600P tiefer als der Dax. Schwankungen bis 10150 sind weiterhin möglich, da wir in den letzten 3 Tagen seitwärts gelaufen sind. Insgesamt gilt: Anstiege ab jetzt als Shortchance sehen. Denn das Potential für eine weitere Abwärtsbewegung ist gegeben. Daher habe ich den grünen Bereich beendet und erwarte nun diese Shortstrecke. Bärisch

Sentiment: Das Sentiment fällt mit jedem Tag! Sollte ein Tief im Sentiment erreicht werden ist das eine klare Bestätigung für short. Idealerweise kreuzen FS sentiment und Jahressenti. Da wir aktuell weiter fallen im Sentiment ist das bullisch zu werten, da der Dax aber in den letzten 3 Tagen seitwärts läuft zwischen 10150 und 9350 werte ich die Situation als Neutral.

FS und Anti-Indikator machen gerade ein Hoch, vor allem der kurzfrisitge FS Indikator zeigt das wir kurz vor einer Shortstrecke stehen. Deutlich bärisch!

2xBärisch, 1xNeutral

Bin selber short unterwegs mit den Zielen 9150, 8000. Ich hoffe wirklich das der Dax nicht nochmal einen Umweg bis 10150 oder gar darüber macht, zutrauen würde ich es ihm aber. Sollte es so kommen, werde ich erst Recht short nachlegen! Anstiege als Shortchance sehen, so will ich die nächsten Tage traden.

… Es wird nicht genauso ablaufen... aber ich finde Ähnlichkeiten.

Auch laut dem System sollte eine Abwärtsstrecke in den nächsten Tagen kommen (siehe #332).

Daher bleibe ich dabei… Anstiege als Shortchance sehen.

Bei sehr hohen Vdax und VIX Werten kann es zu heftigen Divergenzen kommen. Der Bärenmarkt/Crash hat seine eigenen Regeln. So geschehen 2008/2009.

Habe die 2 charts in Powerpoint aneinander ausgerichtete... sicher geht es genauer und schöner. Eben auf die Schnelle gemacht. Aber das Problem ist sichtbar.

Ähnliche Situation im Moment: VDAX am Fallen, aber immernoch auf einem sehr hohem Niveau. Daher keine Entwarnung im Dax... grobe Ziele weiter 9000 und 8000. Diese Divergenz kann für lange Zeit (Wochen, Monate) andauern bis sich der Markt beruhigt hat.

Durch die extreme Maßnahme des Kontaktverbots sinkt die Anzahl der Infizierten rapide. Innerhalb von 14 Tagen sind die aktuell Infizierten wieder gesund. Wichtiger jedoch, es gibt nur noch einen Bruchteil an Neuinfizierten. Innerhalb von 4 Wochen ist die Anzahl der Neuinfizierten noch weiter gesunken und nun überschaubar. Die wenigen Neuinfizierten können erfolgreich aufgespürt, getestet und von den Gesunden isoliert werden. Die Menschen mit Immunität können ihre Arbeit wieder aufnehmen und müssen dabei keine Bedenken mehr im Umgang mit anderen Menschen haben. Es werden Immunitätspässe ausgestellt die eine Immunität gewährleisten. Die Wirtschaft kehrt zurück zum Alltag. Ein Medikament kommt auf den Markt, dass die Sterblichkeitsrate enorm senkt, sodass auch die Menschen mit Vorerkrankung nicht mehr mit dem Schlimmsten rechnen müssen. Ein Impfstoff wird produziert der nun auch den Nichtinfizierten eine Immunität ermöglicht. Das Virus ist schon bald ausgerottet, der größte Teil der Menschen ist nun immun und kann dies nachweisen. Die wirtschaftlichen Schäden können durch die Bereitstellung der Hilfskredite abgefedert werden. Nur wenige Unternehmen sind insolvent. Es kommt nur zu einer temporären Verlust des Bruttoinlandsprodukts für die Wochen des Kontaktverbots. Die Wirtschaft erholt sich schneller als erwartet. 2021 ist die Welt frei von covid19.

Negativer Verlauf:

Die Kontaktsperre mildert den Verlauf der Epidemie. Die Anzahl der Neuinfizierten stagniert, die Maßnahmen zeigen Wirkung, es dauert jedoch noch Monate bis die Anzahl der Neuinfizierten so groß ist das man jeden einzelnen Fall und dessen Umfeld nachverfolgen kann. Virologen rechnen mit einer 300Tage anhaltenden Epidemie bis eine Gruppenimmunität erreicht ist. Es gibt einen sehr heißen Sommer. Nach Wochen der Isolation beginnen die Menschen "Ausnahmen" zu machen um sich mit Freunden, Nachbarn, Kollegen, Familien zu treffen. Das Kontaktverbot wird nun intensiv kontrolliert weil sich nicht alle daran halten. Straßenkontrollen gehören zur Tagesordnung, drakonische Strafen werden verteilt. Es kommt zur Massenarbeitslosigkeit sowie weiteren Engpässen an Produkten im Supermarkt. Die Frustration in der Bevölkerung ist groß und die Politik wird für die Maßnahmen und das Zusammenbrechen der Wirtschaft heftig kritisiert. Die Kontaktsperre wird nach einigen Monaten aufgehoben, obwohl die Anzahl der Infizierten noch immer zu hoch ist, um alle Menschen nachverfolgen zu können. Die Menschen infizieren sich wieder schneller, es kommt zu einer 2. Epidemie Welle im Herbst. Die Überlastung der Krankenhäuser zwingt die Regierung zu einem erneuten Kontaktverbot, die Menschen zeigen nun Verständnis, die Stimmung ist katastrophal. Ein Medikament und ein Impfstoff sind immer noch nicht verfügbar. Die Hilfs Kredite reichen nicht aus um den langen Stillstand der Wirtschaft aufzufangen. Es kommt zu einer hohen Anzahl an Insolvenzen in allen Ländern der Welt. China, konnte sich weltweit als einziges Land vor den Epidemiewellen schützen, indem es schon vor der Krise tonnenweise Desinfektionsmittel produziert hat und dank der Bevölkerungsüberwachung einen enormen Vorteil im Kampf gegen das Virus besitzt. Kranke Menschen werden in China sofort isoliert. Amerika hat das Virus verharmlost und wird noch härter getroffen als Europa. Spanien und Italien sind Staatsbankrott. Der Bankensektor wird von der Anzahl der Kreditausfälle überwältigt. Die Notenbanken müssen die Geldmenge immer weiter erhöhen um das Überleben der Banken und Staaten zu gewährleisten. Es kommt zu einem bankrun weil das Vertrauen in die Banken schwindet. Durch die seit Monaten fehlende Produktion und der erhöhten Geldmenge kommt es zu einer starken Inflation, die Angst vor einer Hyperinflation ist groß. Der Euro bricht zusammen, nationale Währungen werden wieder eingeführt. Die Menschen verlieren ihre Vermögen. Aktien fallen, das Geld wird entwertet, viele Immobilien werden zwangsversteigert, es gibt wenige Käufer dadurch fallen die Immo-Preise. Eine 3. Epidemie Welle im Winter, auch Menschen die eigentlich immun sind werden erneut infiziert, Labore bestätigen dass es sich um eine Mutation des Covid Virus handelt.

Ende der Fiktion...

Das Schlimme ist doch, dass leider niemand die Situation richtig einschätzen kann. Niemand weiß was Genaues. Solange diese Ungewissheit über die Zukunft bestehen bleibt, werden die Märkte weiter fallen. Der Verlauf in Amerika wird noch richtig spannend für die Märkte, da ist noch nicht alles eingepreist. Zum Tiefpunkt des Crashs war Amerika nämlich noch ziemlich gut unterwegs. 18.März: ~4000 Infizierte in den USA, weniger als 100 Tote. Ebenso 18. März: Dow Jones Stand: 20.000, Dax Stand: 8500.

Szenario 1: „Schnelle Kontrolle“

Das erste Szenario geht davon aus, dass die Ausbreitung der Epidemie nach einer ersten Periode der Ausgangsbeschränkungen gebremst werden kann und die Fallzahlen innerhalb von sechs Wochen deutlich heruntergehen. Dies entspricht einem Zeitraum bis zum Ende der Osterferien und gleicht damit weitgehend dem gegenwärtigen Status-Quo, ggf. ergänzt um die Durchsetzung von Versammlungsverboten. Eine weitere Einschränkung durch Ausgangsbeschränkungen ist hier nicht unterstellt. Mit Blick auf die wirtschaftlichen Konsequenzen aber auch die sozialen Ungleichheitsfolgen eines länger anhaltenden Homeschooling erscheint dringend geboten, nach den Osterferien die Kindergärten und Schulen wieder in den Normalbetrieb zu überführen. Im weiteren Verlauf wird die Infektion durch intensives Testen, Nachverfolgung und Isolation, ggf. Verbot von Großveranstaltungen oder punktuellen Eingriffen kontrolliert. Das gesellschaftliche und wirtschaftliche Leben kehrt weitgehend zurück zur Normalität. Dieses Szenario entspricht den positiven Erfahrungen aus Ostasien.

Nach der Phase der Ausgangsbeschränkungen von 1,5 Monaten wird für wesentliche Industriebranchen mit einem weiteren Monat massiver Störungen durch geschlossene Grenzen und damit verbunden unterbrochene Lieferketten ausgegangen. Damit wird unterstellt, dass die Pandemie zumindest in Europa ein vergleichbares Zeitprofil aufweist; besondere Unsicherheiten begründet die Entwicklung in USA, dorthin sind aber die Vorleistungsabhängigkeiten geringer.

Auf die Phasen des Einbruchs folgen zwei Monate mit verminderten Störungen, in denen die wirtschaftliche Tätigkeit schrittweise wieder zur Normalität übergeht. Für weitere drei Monate werden Nachholeffekte berücksichtigt, die in jedem dieser Monate ein Drittel der in einem Krisenmonat verlorenen Wirtschaftsleitung ausgleichen.

Dieses Szenario kommt zu einem Einbruch des BIP um 4 Prozent gegenüber dem Referenzszenario und ist als wirtschaftlicher Best-Case anzusehen. Für die Industrie bedeutet dies ein Minus von 9 Prozent. Zum Vergleich: In der Weltwirtschaftskrise 2009 ist das BIP um 6 Prozent gefallen, die Wertschöpfung der Industrie um 19 Prozent. Auf den Staatshaushalt kämen Mehrausgaben und Mindereinnahmen in einer Größenordnung von 80 Mrd. Euro zu. Die hier unterstellten Entwicklungen führen also zu einem etwas schwächeren Rückgang des BIP als 2009, der Dienstleistungssektor wäre hingegen stärker betroffen. Die darin enthaltenen Abwärtsrisiken machen aber plausibel, von einer im Großen und Ganzen mit der Weltwirtschaftskrise vergleichbaren Abwärtsdynamik auszugehen.

Szenario 2: „Rückkehr der Krise“

Das zweite Szenario unterstellt, dass es mit Ausgangsbeschränkungen von zwei Monaten gelingt, die Verbreitung der Infektion massiv einzudämmen. Anschließend ist ein weitgehend normales Wirtschaftsleben möglich. Allerdings kommt es in der zweiten Jahreshälfte zu einer Wiederkehr der Epidemie in nicht weniger dramatischen Dimensionen. Auch für das folgende Jahr ist mit solch einer Entwicklung zu rechnen.

Die wirtschaftliche Aktivität würde in den Monaten der Ausgangsbeschränkungen erheblich reduziert sein, sich in den beiden Folgemonaten schrittweise wieder auf Normalmaß zurückbewegen. Aufgrund des erwarteten erneuten Ausbruchs der Krankheit kommt es nicht zu Nachholeffekten. Im Herbst werden ebenfalls zwei Monate mit Ausgangsbeschränkungen und zwei der Erholung unterstellt.

Für die Gesamtwirtschaft bedeutet dieses Szenario einen Rückgang von 11 Prozent, für die Industrie ein Minus von 19 Prozent. In der Industrie ähnelt dies damit der Krise von 2009, im Service-Sektor ist der Rückgang erheblich ausgeprägter. Allerdings ist dieses Szenario deshalb deutlich kritischer als die Krise von 2009, weil hier auch für das nächste Jahr mit einer doppelten Infektionswelle zu rechnen wäre. Die Krise würde also doppelt so lange dauern, was nicht vergleichbar mit 2009 und dem folgenden Aufschwungsjahr 2010 wäre.

Szenario 3: „langes Leiden “

Das dritte Szenario geht davon aus, dass ein schnelles Eindämmen der Epidemie nicht gelingt. Ausgangsbeschränkungen von vier Monaten sind notwendig, also bis zu den Sommerferien Mitte Juli. Anschließend werden keine nennenswerten Einschränkungen für das wirtschaftliche Leben vorgenommen. Entsprechend wird eine deutlich gedämpfte wirtschaftliche Aktivität für vier Monate und eine Rückkehr zur Normalität in weiteren zwei Monaten unterstellt. In drei weiteren Monaten gibt es Nachholeffekte, aber aufgrund der Krisenerfahrung und der hohen Unsicherheit nur in geringerem Ausmaß.

Für die Gesamtwirtschaft ist hier ein Rückgang von 9 Prozent zu erwarten, für die Industrie von 15 Prozent. Dabei dürfte dies eher eine optimistische Annahme sein. Nicht berücksichtigt sind hier mögliche sich selbst verstärkende Effekte, die mit der langen Zeit der Krise auftreten. Wenn eine systematische Abwärtsspirale entsteht, nicht nur ein Einbruch auf ein dann vier Monate stabiles niedrigeres Niveau, sind hier tiefere Einschnitte zu befürchten, dies gilt auch bei einer weiteren Verlängerung.

Szenario 4: „Abgrund“

Das vierte Szenario unterstellt eine unkontrollierte und unkontrollierbare Entwicklung. Eine Eindämmung der Virusepidemie gelingt nicht. Ausgangsbeschränkungen werden für den Rest des Jahres festgeschrieben. Dies bedeutet eine dauerhafte Reduktion der wirtschaftlichen Aktivität auf ein niedrigeres Niveau. Unterstellt ist eine weitere Verringerung der Wirtschaftsleistung nach vier Monaten mit Ausgangsbeschränkungen.

In dieser Situation würde das BIP um 32 Prozent einbrechen, die Industrie um 47 Prozent. Bei weiteren sich verstärkenden Zweitrundeneffekten und sich festsetzenden Negativerwartungen wäre eine beschleunigte Abwärtsdynamik nicht auszuschließen. Dieses Szenario kommt einem wirtschaftlichen Zusammenbruch gleich, dessen gesellschaftlichen und politischen Konsequenzen kaum vorstellbar sind.

Fazit: Auch die Regierung geht von einer langanhaltenden Belastung und den damit verbunden massiven Schäden in der Wirtschaft aus. Das best Case Szenario ist meinem eigenen best case Szenario sehr ähnlich, aber bedeutet immer noch Krise 2009<2020, daher bleibe ich dabei, die Erholung der Märkte wird von kurzer Dauer sein, die Krise wird uns mindestens noch 1 Jahr beschäftigen und es wird genügend Zeit geben für Aktienschnäppchen.

faire Preis: 9850, FS Trend 8750, steigend 110P pro Tag.

Die Erholungsrally erschöpft sich gerade. Der Dax ist auch bei 10300 weiter überkauft. Selbst wenn der Dax heute schon ordentlich abgegeben hat, erwarte ich weiter fallende Kurse in den nächsten Tagen. Mögliches Ziel 9300. Bärisch

Sentiment: Sieht ganz nach einem negativen Sentimentpeak aus, FS Senti und Jahresenti gekreuzt... , mit einem fallenden Dax sollte nun auch das Sentiment wieder von Tag zu Tag besser werden. Bärisch

FS und Anti Indikator:

Laut Indikatoren weiterhin eine überkaufte Situation. Außerdem eine Divergenz im Antiindikator, es sollte also in den nächsten Tagen abwärts gehen. Bärisch

Fazit 3xBärisch

Bin gespannt wohin uns nun die nächste Abwärtsbewegung trägt. Bleiben wir über 8000? Ich denke ja! Am wahrscheinlichsten finde ich im Moment eine Abwärtsbewegung bis 9300.

Liquidity: Blick auf Notenbank: balance sheet expansion, M1 money supply

Technische Analyse: Geometric value index, market pattern

u.v.m.

Northman Trader lässt keine Zweifel daran das es sich nur um eine temporäre Erholung handelt, getrieben durch Notenbank Geldschwemme. Das fundamentale und technische Bild jedoch sieht weiter sehr bärisch aus.

Weiter klar short auch für mich. Update vom FS und Antiidikator irgendwann diese Woche.

faire Preis:10500 (steigend, 40P pro Tag)

FS Trend: 9400

Es zieht sich. Bären verzweifeln. Bullen kommen aber kaum noch voran. Vorallem mit Abstand vom 1min Chart, und mit Blick auf das große Bild, also 13800-->8000, 8000-->11000 sieht man das die Bullen die Puste ausgeht. Habe die 3 Bullenwellen mal grafisch als Kästen angezeigt. Dabei ist jede Welle kleiner geworden. V Erholung weiter ausgeschlossen. Das Tief bei 8000 muss erst getestet werden.

Und diese Erholung ist natürlich dank massiver Liquiditätsstütze der Notenbanken zustande gekommen. Die Notenbanken haben ganze Arbeit geleistet, der Crash wurde komplett ausgebremst, die Volatiltät ist deutlich gesunken, alles wieder bestens an den Märkten. Aber nicht in der Realwirtschaft. Steigende Arbeitslosenzahlen, Kurzarbeit und zukünftige Insolvenzen, Kreditausfälle usw usf. Man schaue sich nur mal den IFO Geschäftsklimaindex an, die Stimmung in der Wirtschaft ist weit weg von dem Bild was an den Aktienmärkten gezeichnet wird. Ingesamt bärisch, die Erholungsrally erschöpft sich.

Sentiment: Das Jahressenti verweilt auf einem extrem niedrigen Stand. FS Senti kreuzt immer mal wieder aber nicht nachhaltig. Das Senti ist ziemlich ausgereizt auf der negativen Seite und wird schon bald wieder steigen. Steigendes Senti, einhergehend mit fallenden Dax. Es ist klar was kommt, der Zeitpunkt dafür weiter ungewiss. Ingesamt Bärisch

Indikatoren: FS Indikator mit neuen Hoch, Antiindikator mit negativer Divergenz. Unterschiedliche Signale aber definitiv keine Kauf sondern Verkaufsignale. Die Bullen kommen nicht vom Fleck und bleiben in der Nähe des fairen Preises. Na klar kann man sich freuen über einen 100 oder 200P Anstieg als Bulle. Aber immer mit dem Risiko das es schon bald wieder 1000P und mehr nach unten geht. Daher Anstiege als Shortchance sehen. Ingesamt bärisch.

3x bärisch,

Es hat sich nichts geändert seit dem 15.04. Doch der Dax hat sich 700P höher geschraubt, Glückwunsch an die Bullen. Aber sehr dynamisch sieht es nicht aus. Jede Bullenwelle ist kleiner geworden. Schon bald sind die Bären dran. Bin aktuell short mit Position 10982. Nachkauf offen gelassen.

11.000 gestern 70% short

11.000 heute 58% short

Ist doch interessant wie sich hier die Positionen ändern. Obwohl wir genau an derselben Stelle im chart stehen wie gestern.

Bleibe short, jetzt erst Recht!

Langfristig hält sich die Börse an das Wirtschaftswachstum (siehe linker Chart) und kann sich davon nicht zu sehr entfernen. Das kann man auch grafisch darstellen: Total market cap vs GDP, also Marktkaptialiserung im Verhältnis zum BIP (US BIP).

2009 war der Tiefpunkt dieses Verhältnisses bei 56%! Das US BIP was also 2x so groß wie die Gesamtmarktkapitalisierung der US Börse.

Und wo steht das Verhältnis heute? Bei 138%! Selbst jetzt noch, nachdem klar ist wohin die Reise geht ist der Markt historisch überbewertet.

Also ich habe sehr viel Fantasie für tiefere Kurse.

Fundamentale Lage (hier mal IFO index genommen, oberster Chart) als grobe Richtlinie + Liquidität durch Notenbanken (unterster Chart) = Daxbewertung (hier den Kurs Dax genommen, mittlerer Chart)

Die 50% Erholung des Dax fehlt im Ifo Index... warum eigentlich? Weil sie alleine durch die Liquidität der Notenbanken erzeugt wurde. Ebenso der Anstieg in 2019, den es auch nicht in dieser Weise im IFO index zu sehen gab.

Auch zu sehen: seit Anfang 2018 schwächelt der IFO Index, und ein ähnliches Bild sieht man auch im Dax (rote Linie 2018-2019). Nun wurden Mitte 2019 die Märkte wieder durch die Notenbanken gestützt. Stichwort "Repo" Finanzspritzen der FED, und das hat die Märkte angefeuert. Aber das ist alles ein Klacks im Vergleich zu den Mitteln die jetzt in die Märkte geflossen sind.

Das Problem, ein Luftballon mit Loch bekommt man nicht mehr aufgepumpt. Da können sie Geld reinballern wie sie wollen. Langfristig wird die Börse geerdet. Siehe buffet index #343, mit Erdung meine ich eine TMC/GDP ratio unter 100%.

Bin noch neu in der Auswertung von Terminkurven. Aber die aktuelle Situation bedeutet das die kurzfristigen Kontrakte teurer sind als die Kontrakte die später auslaufen. Also man sichert sich wieder verstärkt ab gegen fallende Kurse. Vorallem kurzfristig möchte man sich gegen fallende Kurse schützen. Daher der höhere Preis für kurzfristige VIX Kontrakte. Bei Rohstoffen redet man auch von einem Angebotsdefizit, wenn sich eine Terminkurve im backwardation mode befindet. Das Gegenteil sieht man zurzeit in der Öl Terminkurve, die ist im Super Contango, bedeutet Überangebot, fallende Preise.

Bedeutet auch das mit auslaufen des Kontrakts der VIX preis steigt. Bin schon gestern abend im VIX future long gegangen und habe jetzt ein deftiges Plus, ähnlich hoch wie im Dax. Werde das halten. Mein future ist der mit den schwarzen Pfeil. Das ist der meist gehandelte Kontrakt zurzeit, daher schwankt der am wenigsten und ist ein guter Referenzpunkt ob man im Contango oder im backwardation mode ist.

Ne spannende Geschichte, die ich neben Senti mal weiter verfolgen werde. Falls es jemand gibt der die Terminkurven schon zum Traden nutzt, dann gerne eine BM an mich. Bin noch neu auf dem Gebiet. Kenne die Hintergründe aber schon seit ein paar Monaten. Will es jetzt für meine Trades nutzen.

Sehr fundierte, sehr prägnante Analysen. Daumen hoch.