PTT & Friends Weekend 08.+09.09.07

News - 07.09.07 22:55

US-Börsen gehen tiefrot ins Wochenende

Die US-Aktienmärkte haben am Freitag mit kräftigen Verlusten auf den Arbeitsmarktbericht für August reagiert. Die deutlich schlechter als erwartet ausgefallenen Zahlen schürten Ängste vor einer Rezession und verstärkten den Druck auf die US-Notenbank, den Leitzins zu senken.

HB NEW YORK. Der Dow-Jones-Index verlor bis zum Handelsschluss 1,87 Prozent auf 13.113 Zähler. Die US-Technologiebörse Nasdaq gab 1,86 Prozent auf 2565 Punkte nach. Der breiter gefasste S&P-500-Index sank um 1,69 Prozent auf 1453 Zähler. Auch die Aktienmärkte in Europa reagierten mit deutlichen Kursverlusten.

Im Wochenverlauf verlor der Dow um 1,8 Prozent, der S&P-500 um 1,4 Prozent und der Nasdaq um 1,2 Prozent. Das US-Arbeitsministerium teilte vor Börsenbeginn mit, erstmals seit vier Jahren habe die US-Wirtschaft einen Stellenrückgang erlitten - um 4000.

Die Markterwartungen lagen bei einem Plus von 110 000 bei den Stellen außerhalb der Landwirtschaft. Für Juli wurde das Plus zudem nach unten revidiert.

"Der Arbeitsmarktbericht war wichtiger als vieles andere, was wir in der letzten Zeit gesehen haben", sagte Tim Ghriskey von Solaris Asset Management in Bedford Hills, New York. Daher sei eine Zinssenkung durch die Fed nun wahrscheinlicher geworden.

Die Angst vor einer Rezession warf aber auch die Frage nach den Folgen für die Ertragslage der Unternehmen auf. Vor allem Aktien von Unternehmen, die stark vom Konsum abhängen, litten unter der Sorge, dass die Kaufkraft der US-Bürger sinken könnte.

Ein anderer Analyst sagte, die Zahlen zeigten, dass die US-Notenbank mit ihrer Einschätzung der wirtschaftlichen Lage falsch gelegen habe. "Es beweist, dass die Fed hinter der Entwicklung herhinkt", sagte Michael Strauss von Commonfund in Connecticut.

Die Futures tendierten bereits vor der Veröffentlichung der Arbeitsmarktdaten schwächer: erste Anzeichen hatten zuvor darauf hingedeutet, dass die Hypothekenkrise bereits die Verbraucherausgaben nach unten drückt.

Die Aktien von Harley Davidson fielen um mehr als neun Prozent, nachdem das Unternehmen seine Prognosen für den Absatz im dritten Quartal und den Gesamtjahresgewinn gesenkt hatte.

Harley-Chef Jim Ziener sagte, dies sei "eine schwierige Zeit für den US-Verbraucher". Die Papiere des Autoherstellers General Motors sanken um 4,83 Prozent und notierten bei 29,55 Dollar. Die Aktien des Luxusjuweliers Tiffany gaben um 2,57 Prozent nach.

Auch die Papiere des US-Baumaschinenherstellers Caterpillar verloren mehr als drei Prozent auf 73,44 Dollar.

Apple-Aktien sanken erneut um mehr als zwei Prozent auf 131,77 Dollar. Das Unternehmen hatte zuvor angekündigt, 100-Dollar-Gutscheine an alle iPhone-Käufer zu verteilen, die 599 Dollar für das Handy bezahlt hatten. Inzwischen ist das Handy 200 Dollar billiger.

An der New York Stock Exchange wechselten rund 1,46 Milliarden Aktien den Besitzer. 750 Werte legten zu, 2569 gaben nach und 71 blieben unverändert. An der Nasdaq schlossen bei Umsätzen von 1,88 Milliarden Aktien 667 im Plus, 2332 im Minus und 91 unverändert.

An den US-Kreditmärkten stiegen die zehnjährigen Staatsanleihen um 36/32 auf 102-31/32. Sie rentierten mit 4,378 Prozent. Die 30-jährigen Bonds kletterten 56/32 auf 104-26/32 und hatten eine Rendite von 4,696 Prozent.

Quelle: Handelsblatt.com

in Long eingestiegen (bei 7578 und 7470) mit LS315B KO 7330.

Habe meinen LONG heute noch bei L+S ausserbörslich gegeben.

Die Wahrscheinlichkeit dass der Nikkei aufgrund negativer Vorgaben und einem voraussichtlichen schwachen BIP am Montag im tiefroten Minus schliesst liegt denke ich bei 99% .

Da der DAX ein Schweinehund ist Citi-DAX war zwar gestern um 23Uhr50 bei 7445, traue ich einer technischen Gegenreaktion am frühen Montag morgen nicht, ich vermute dass der DAX am frühen Morgen schon unter die 7400 untertaucht und die Unterstützung bei 7350 testet um dann am Nachmittag wenn die AMIS ein Reversal starten wieder bis 7500 zu steigen.

Deshalb habe ich mich dazu überwunden mein LONG Zerti zu geben, die Gefahr dass der EMMI das Zerti selbst noch bis an die 7330 mit Gewalt rausquetscht ist einfach zu gross.

700 Euronen Verlust tun zwar sauweh aber besser als noch mehr Verlust.

Ich warte lieber die Entwicklung am frühen morgen ab und kaufe bei 7350 einen 7180er LONG um das Up bis zum späten Abend mitzunehmen. Gefahr der Verarschung wenn man jetzt mit kurzem Sicherheitsabstand drin bleibt ist zu gross.

Vielleicht hole ich dann am Montag noch einen Teil des Verlusts rein.

Schönes W.E und viel Erfolg nächste Woche

Tommi

Kannst du deine Aussage mal in eine zu verstehende Reihenfolge bringen?

Nach 11Std Arbeit ist mein Hirn nicht mehr so fix,um solch einen komplizierten Satzbau zu verstehen.

Schönes WE

Trout

--------------------------------------------------

Wahre Bildung besteht darin,zu wissen,was man kann,

und ein für alle Male zu lassen,was man nicht kann.

(Voltaire)

Anleger sehnen Zinssenkung herbei

In den USA macht das Wort "Rezession" immer öfter die Runde. Die jüngsten Daten vom Arbeitsmarkt werteten die Aktienmärkte als Alarmzeichen. In der kommenden Woche könnte die Talfahrt weitergehen, fürchten Experten - und klammern sich an eine Hoffnung.

Enttäuschende US-Arbeitsmarktdaten versetzten den Börsen in den USA sowie Europa zum Wochenschluss einen Schlag. Anleger flohen in sichere Staatsanleihen. Die Rendite zweijähriger US-Treasuries rutschte am Freitag um fast 0,2 Prozentpunkte auf rund 3,9 Prozent. Der Dollar wertete auf breiter Front ab.

Erstmals seit vier Jahren schrumpfte die Zahl der Arbeitsplätze in den USA. Statt des erwarteten Anstiegs um 110.000 im August gab die US-Regierung den Verlust von 4000 Stellen bekannt. Zudem revidierte das Arbeitsministerium seine Schätzung für das Plus im Juni und Juli um insgesamt 81.000 Jobs nach unten. US-Finanzminister Henry Paulson erwartet nun, dass es noch eine Weile dauern werde, bis die Investoren Zuversicht zurückgewännen.

"Die Arbeitsmarktdaten waren das erste deutliche Zeichen, dass sich die Krise auf die Realwirtschaft auswirkt. Das wird die Diskussion um eine mögliche Rezession in den USA verschärfen", sagte Thomas Amend, Volkswirt von HSBC Trinkaus & Burkhardt. Anleger rechnen nun fest mit einer Zinssenkung der Fed am 18. September. "Das war die letzte Bestätigung für die Fed, die Zinsen zu senken. Jetzt geht es nur noch um die Frage, ob die Notenbank die Zinsen um 25 oder 50 Basispunkte senken wird", sagte Orlando Green, Zinsstratege von Calyon in London. "Sollten die Aktienmärkte bis dahin noch unter stärkeren Abgabedruck geraten, ist auch eine Senkung um 50 Basispunkte nicht auszuschließen", schrieb Eugen Keller, Renten- und Währungsanalyst von Bankhaus Metzler.

Düstere Wochenbilanz

Der S&P 500 fiel am Freitag um 1,7 Prozent und büßte auf Wochensicht 1,4 Prozent ein. Der deutsche Leitindex Dax ![]() rutschte zum Wochenschluss um 2,4 Prozent ab und verlor vergangene Woche 2,6 Prozent. Der europäische Stoxx 50 und der amerikanische Nasdaq Composite sanken auf Wochensicht um 3,0 Prozent und 1,2 Prozent.

rutschte zum Wochenschluss um 2,4 Prozent ab und verlor vergangene Woche 2,6 Prozent. Der europäische Stoxx 50 und der amerikanische Nasdaq Composite sanken auf Wochensicht um 3,0 Prozent und 1,2 Prozent.

Ruhe dürfte nur dann eintreten, wenn sich die Einschätzung durchsetzt, dass eine deutliche Zinssenkung bevorsteht. "Wir sind im Niemandsland: Der Markt muss die Arbeitsmarktzahlen verdauen und hat noch keine Sicherheit, wie die Fed reagieren wird. Dadurch entsteht Unsicherheit, die uns über die nächsten Tage begleiten wird", sagte Jason Trennert, Investmentstratege bei Strategas.

"Wir laufen sicherlich in den kommenden Tagen Gefahr, noch einmal die Tiefstände zu testen. Andererseits hält die Fed den Schlüssel, den Markt wieder auf Aufwärtskurs zu setzen", sagte Todd Salamone von Schaeffer's Research. "Was die Marktteilnehmer ängstigt, ist das Gefühl, dass die Fed auf die Entwicklung reagiert statt vorzubeugen." Nach Strategas' Ansicht droht weiterer Ungemach: "Die Septemberzahlen dürften nicht besser ausfallen. Die Entlassungswelle im Hypothekenbereich an der Wall Street sind in den Augustzahlen noch nicht erfasst."

Auch an Europas Börsen ist die Stimmung mau. "Der Markt ist in einem sehr fragilen Zustand und sehr volatil. Die Anleger sind derzeit nicht bereit, groß in Vorlage zu treten", sagte Trudbert Merkel, Deka-Fondsmanager. Schwächere Konjunkturerwartungen für die USA würden auch die europäischen Exporte dämpfen, sagte Ralf Zimmermann, Stratege bei Sal. Oppenheim. Stabilisierend könne wirken, dass die Wahrscheinlichkeit für eine Zinssenkung der Fed um 50 Basispunkte gestiegen sei.

Die Aussichten für den US-Dollar haben sich angesichts bevorstehender Zinssenkungen weiter verdüstert. "Der Euro wird im Verhältnis zum Dollar weiter aufwerten, da der Markt weiter auf Zinssenkungen der Fed setzen wird", sagte Greg Anderson, Devisenanalyst von ABN Amro in Chicago. Der Euro könne in Kürze sogar ein neues Rekordhoch erreichen. Am Freitag stieg der Euro bis auf 1,37 71 $.

Eine Zeitlang hatte der Greenback davon profitiert, dass nervöse US-Anleger Geld von ausländischen Finanzmärkten zurückgeholt hatten. Doch dieser Effekt kann die US-Währung nicht mehr stützen: Der viel beachtete Dollar-Index rutschte auf 79,92 Punkte und näherte sich damit seinem Rekordtief von 78,82 Punkten. Der Index ist ein von der Fed konstruierter Währungskorb, der den Dollar gegenüber sechs Haupthandelswährungen abbildet.

"Sollte die Marke von 78,82 nicht verteidigt werden, müssten die Währungshüter ihrem Namen gerecht werden, um schlimmere Verwerfungen an den Finanzmärkten zu verhindern", sagte Keller. An einer Dollar-Krise könne die Fed angesichts der Unruhe am Markt nicht interessiert sein.

Rentenmärkte profitieren

Auch für Carry Trades hat sich die Situation verschlechtert. Bei Carry Trades verschulden sich Anleger in Niedrigzinswährungen wie dem japanischen Yen und legen die Mittel höher verzinslich im Ausland an. Die steigende Risikoaversion wird nach Einschätzung von Barclays Capital zur Auflösung von Carry Trades führen und den Yen stärken. Die Bank hob ihre Jahresend-Prognose für Japans Währung auf 109 Yen je Dollar an. Zuvor hatte das Institut mit 114 Yen gerechnet.

Die Rentenmärkte dürften weiter von schwachen Wirtschaftsdaten und der Nervosität profitieren. Zehnjährige US-Staatsanleihen fielen auf den niedrigsten Stand seit Januar 2006. Bundesanleihen sanken auf ein Viermonats-Tief. "Die Unsicherheit am Markt wird fortdauern", so Amend. Da die Renditen aber seit Ausbruch der Krise bereits stark gesunken sind, bei Bundesanleihen um einen halben Prozentpunkt, rechnen Strategen nicht mehr mit starken Rückgängen.

Von Elisabeth Atzler, Yasmin Osman (Frankfurt) und Heike Buchter (New York)

Quelle: Financial Times Deutschland

ich förder das Bruttosozialprodukt.....

Wenn alle soviel arbeiten würden wie ich,

müsste der Dax bei 20.000 stehen.

Muss jetzt raus,die Arbeit ruft.

Komm dann um die Frühstückszeit rum nochmals zum nachschaun

wer schon wach ist*g*

Trout

--------------------------------------------------

Wahre Bildung besteht darin,zu wissen,was man kann,

und ein für alle Male zu lassen,was man nicht kann.

(Voltaire)

|

Leser des Artikels: 3969

„Das Marktverhalten, welches wir in den letzten sieben Wochen beobachten, ist in vielerlei Hinsicht identisch mit dem, was wir 1998 und 1987 sahen. Zudem ist es vermutlich identisch mit dem, was wir im Grundstückspreis-Kollaps im Jahr 1837 sahen und sicherlich mit den Geschehnissen des Jahres 1907“. Das sind Aussagen des ehemaligen US-Notenbankchefs Alan Greenspan, die er auf einer Veranstaltung eines Wissenschaftsmagazins am Donnerstag in Washington machte. Das Zitat haben wir dem nachfolgenden verlinkten Bericht entnommen.

http://afp.google.com/article/ALeqM5hyASsosnaJ1Ucq3Q8U6T74ZHdU4g

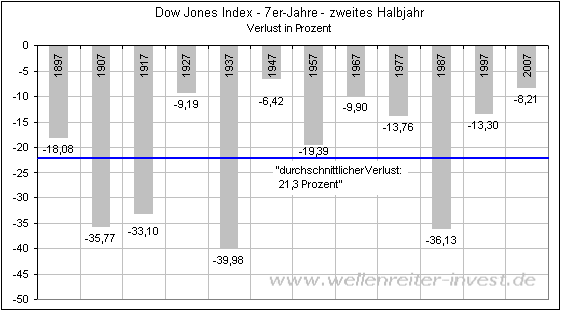

Lassen Sie uns die von Greenspan genannten Daten näher anschauen. Drei der vier Jahre, die er nannte, waren 7er-Jahre (Jahre, die mit der Zahl 7 enden). 7er-Jahre gelten insbesondere in der zweiten Jahreshälfte als besonders hässlich: Der durchschnittliche Verlust in der zweiten Jahreshälfte eines 7er-Jahres beträgt 21,3%

|

| Bild vergrößern |

Das von Greenspan erwähnte Jahr 1907 brachte es im zweiten Halbjahr auf einen Maximal-Verlust von knapp 36 Prozent. Genauso groß war übrigens der Maximal-Verlust im Jahr 1987. Als einziges Nicht-7er-Jahr wurde von Greenspan das Jahr 1998 erwähnt. Immerhin ging es zu Zeiten der LTCM-Krise 20 Prozent nach unten.

Da die Geschehnisse der Jahre 1998 und 1987 den Lesern bekannt sein dürften, lassen Sie uns ein Blick auf die Jahre 1907 und 1837 werfen.

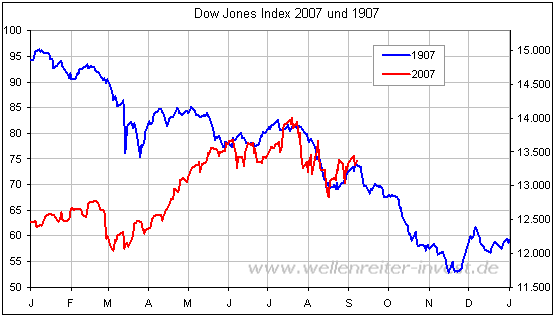

1907

Mit „Die Schreckensjahre der amerikanischen Börse 1906/1907“ wurde der folgende Artikel überschrieben. http://www.zeitenwende.ch/page/index.cfm?SelNavID=1271

1907 war ein Jahr, das in einer Beinahe-Katastrophe endete. Die Panik wurde von J.P. Morgan beendet, der den Märkten Ende Oktober 1907 Liquidität zur Verfügung stellte.

|

| Bild vergrößern |

Auf dem obigen Chart lässt sich erkennen, dass der aktuelle Verlauf des Dow Jones Index mit dem Verlauf von 1907 seit dem Beginn der zweiten Jahreshälfte einigermaßen übereinstimmt.

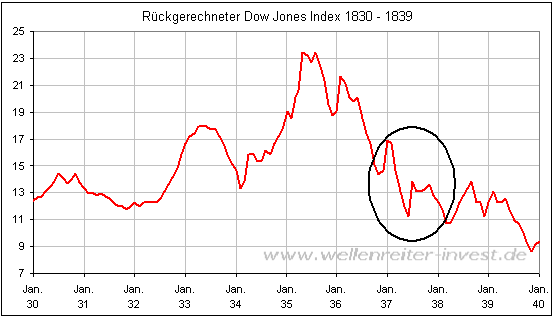

1837

Die Periode von 1835 bis 1837 war von großen Verlusten an den Börsen gekennzeichnet. Es kam zu einer Weltwirtschaftskrise, die – so ist es bei Zeitenwende.ch zu lesen – zu den schlimmsten Krisen des vorletzten Jahrhunderts zählte.

http://www.zeitenwende.ch/page/index.cfm?SelNavID=1283

Wir stellen den Verlauf der 1830er-Dekade nachfolgend dar. Das Jahr 1837 haben wir eingekreist.

|

| Bild vergrößern |

Der Kernsatz aus dem oben angegebenen Bericht lautet: Laut Zeitzeugen kam es schließlich im September 1837 zu einem "den zerstörerischten Ausbrüche von Panik, die diese Nation (=USA) je erlebt hat".

----------

„Die Menschheit hat niemals einen Weg gefunden, Blasen zu bekämpfen“, lautete das resigniert klingende Resümee, das Alan Greenspan am Donnerstag in Washington zog.

Fazit: Die von Alan Greenspan gezogenen Vergleiche lassen nur den einen Schluss zu: Greenspan glaubt daran, dass dem Platzen der Immobilienblase ein Platzen der Kreditblase gefolgt ist. Und er glaubt nicht, dass die US-Fed diese Herausforderung bestehen wird.

|

| Bild vergrößern |

Greenspan scheint auch der Wirkung von 7er-Jahren eine gewisse Bedeutung beizumessen. Warum sonst hat er 1929 oder 1974 nicht erwähnt?

----------

Alan Greenspan ist der erfahrenste noch lebende Notenbanker überhaupt. Er ist bereits jetzt ein Teil der Börsengeschichte und hat die Boom-Bust-Zyklen der Vergangenheit berufsbedingt so intensiv wie kaum jemand anderes zu verstehen versucht. Greenspan verfügt – im Gegensatz zu Bernanke – über eine antizipatorische Sensorik namens Bauchgefühl. Geschenkt, dass er bereits im Dezember 1996 von irrationalem Überschwang sprach. Ich habe mir seine damalige Rede nochmals angeschaut. Eine Kernpassage lautete:

“We as central bankers need not be concerned if a collapsing financial asset bubble does not threaten to impair the real economy, its production, jobs, and price stability. Indeed, the sharp stock market break of 1987 had few negative consequences for the economy. But we should not underestimate or become complacent about the complexity of the interactions of asset markets and the economy.” http://www.pbs.org/newshour/bb/economy/december96/greenspan_12-6.html

Dieser Satz ist wichtig. Die Fed hat demnach kein Problem damit, wenn es wegen Über-spekulation im Finanzsektor zu Verwerfungen kommt. Sollte jedoch das Wirtschaftssystem vom Platzen einer Finanzblase angesteckt werden, dann ist höchste Gefahr im Verzug. Die US-Arbeitsmarktzahlen vom Freitag lieferten einen ersten Hinweis darauf, dass diese Ansteckung bereits geschehen sein könnte. Zum ersten Mal seit 2003 wurden auf dem US-Arbeitsmarkt mehr Stellen abgebaut als neue geschaffen, auch wenn die Arbeitslosenquote (noch) konstant blieb. Reaktionen: Yen bärenstark, Dollar sehr schwach, Gold sehr gefragt, Zinsen gehen in die Binsen. Der Freitag hat die Intermarkets gehörig durcheinander gewirbelt. Die Eintrittswahrscheinlichkeit einer Rezession ist deutlich gestiegen und eine US-Leitzinssenkung auf 4,50 Prozent bis Dezember ist bereits eingepreist. In Rezessionen sind Aktienmärkte regelmäßig mit einem Minus von 20 Prozent oder mehr dabei.

Robert Rethfeld

Wellenreiter-Invest

www.wellenreiter-invest.de

P.S. Wir schauen hinter die Märkte und betrachten diese mit exklusiven Charts.

Autor: Robert Rethfeld

wirklich gut aus.

Nikkei225, Test des Jahrestiefs?

07.09.2007 - 12:36:22 Uhr

Wagner Research Concepts

Frankfurt (derivatecheck.de) - Uwe Wagner, Handelsexperte bei der Wagner Research Concepts, schaut auf die Entwicklung beim Nikkei225.

Der Nikkei225 befinde sich heute wieder auf dem Niveau von Anfang 2006. Damals hätte der Index gerade einen steilen Anstieg von rund 60 % hinter sich gebracht. Seitdem habe sich der Markt mehr seitwärts als aufwärts bewegt. Rechne man den in diesem Zeitraum stark gefallenen Japanischen Yen noch hinein, ergebe sich für ausländische Anleger sogar ein Abwärtstrend. Während der in den letzten Wochen wieder etwas stärkere Japanische Yen dieser Tendenz jetzt entgegenstehe, seien die exportorientierten Werte des japanischen Marktes jetzt mit dem Wegfall des Währungsvorteils konfrontiert worden, was sich wiederum auf die Gewinne auswirke. Das wenig ermutigende Chartbild des Nikkei225, das von nachhaltiger Underperformance und Fehlausbrüchen nach oben zeuge, werde hier durch die fundamental ungünstige Situation für japanische Unternehmen untermauert. Erst mit einem signifikanten Überschreiten der hartnäckigen Widerstandsmarke bei 18.300 Stellen hätte der Index seinen langfristigen Aufwärtstrend wieder aufgenommen. Mittelfristig liege für den Nikkei225 ein intakter, wenn auch ermüdeter Abwärtstrend vor. Im kurzfristigen Zeitfenster findet sich dem Experten bei Wagner Research Concepts zufolge eine neutrale Konsolidierungszone vor, die sich an die technische Reaktion auf die stark überverkaufte Situation Mitte August anschließe. Ein Fall unter das Verlaufstief bei 15.830 Zählern würde das Risiko eines erneuten Tests des erst im August markierten Jahrestiefs bei 15.262 Punkten deutlich erhöhen.

Das wenig ermutigende Chartbild des Nikkei225, das von nachhaltiger Underperformance und Fehlausbrüchen nach oben zeuge, werde hier durch die fundamental ungünstige Situation für japanische Unternehmen untermauert. Erst mit einem signifikanten Überschreiten der hartnäckigen Widerstandsmarke bei 18.300 Stellen hätte der Index seinen langfristigen Aufwärtstrend wieder aufgenommen. Mittelfristig liege für den Nikkei225 ein intakter, wenn auch ermüdeter Abwärtstrend vor. Im kurzfristigen Zeitfenster findet sich dem Experten bei Wagner Research Concepts zufolge eine neutrale Konsolidierungszone vor, die sich an die technische Reaktion auf die stark überverkaufte Situation Mitte August anschließe. Ein Fall unter das Verlaufstief bei 15.830 Zählern würde das Risiko eines erneuten Tests des erst im August markierten Jahrestiefs bei 15.262 Punkten deutlich erhöhen.

Der aktuelle DAX-Tipp für, Montag, den 10. September 2007

7.546 Punkte (+)

(+) hinter der Prognose heißt: der Dax wird steigen (Prognosekurs = grün)

(-) hinter der Prognose heißt: der Dax wird fallen (Prognosekurs = rot)

bezogen auf den Schlusskurs des vorigen Tages...

da gibts Brötchen ( die natürlich ich holen darf während die liebste den Eierkocher einschaltet), frischen Kaffe mit ein wenig Zucker und Orangensaft.

Wer sein Frühstücksei heute mit einem goldenem Löffel ißt den er letzte Woche gekauft hat, kann ruhigen Gewissens eine Portion Kaviar dazu geniessen falls er den Löffel diese Woche wieder verkauft. Die Angst im Markt hat ihm sein Frühstück voll finanziert.

Während der Abschwung bei O-Saft möglicherweise noch nicht ganz beendet ist, sieht es schon wesentlich süßer bei Zucker aus. Und bei Kaffe wird mir ganz warm ums Herz. Nächste Woche werde ich mal wieder Rohstoffe schnuppern.

regards

Fred

( heute mittag einfach mal so auf einer Kunstauktion :-)

WOCHENAUSBLICK: Druck auf deutsche Aktien hält an � Augenmerk auf Konjunktur

FRANKFURT (dpa-AFX) - Der deutsche Aktienmarkt könnte nach Meinung von Experten in der neuen Woche erneut unter Druck geraten. Unsicherheit und große Kursschwankungen sind etwa nach Einschätzung der Experten der Landesbank Berlin (LBB) weiterhin an der Tagesordnung. Ein weiterer Rückgang der großen Aktienindizes in der Eurozone in Richtung ihrer bisherigen Korrekturtiefs sei nicht auszuschließen. Die Marktbeobachter raten Anlegern daher zur Vorsicht.

Auch LBBW-Marktstratege Berndt Fernow geht davon aus, dass sich der deutsche Aktienmarkt in der neuen Woche schwächer präsentieren wird. Die Bodenbildungsphase setze sich zwar fort, eine nachhaltige Erholung sei aber noch nicht zu erwarten. Die Nachrichtenlage in der kommenden Woche sei eher dünn, sagte Fernow. 'Die Märkte haben mehr Zeit, sich mit sich selbst zu beschäftigen.'

THEMA KONJUNKTUR GEWINNT AN BEDEUTUNG

Gleichzeitig tritt das Thema Konjunktur weiter in den Vordergrund. Entscheidend sei nun, ob sich die Krise am US-Immobilienmarkt auf die Realwirtschaft in den USA auswirken wird, sagt Fernow. Er geht davon aus, dass diese Diskussion in den kommenden Wochen noch weiter an Bedeutung gewinnen wird. Auch die Zinspolitik der US-Notenbank Fed sei noch nicht ganz klar.

Die hohen Erwartungen an die Zentralbanken bergen nach Einschätzung von Helaba-Analyst Markus Reinwand Enttäuschungspotenzial. Denn auch wenn die US-Notenbank für den Notfall Handlungsbereitschaft signalisiert hat, sei eine Zinssenkung noch keine ausgemachte Sache. Außerdem müsse eine Verringerung der Leitzinsen die Aktienmärkte nicht unbedingt nachhaltig stützen. Zwar hätten sich Dividendentitel in der Vergangenheit in Zinssenkungsphasen häufig positiv entwickelt. Im Einzelfall hätten die Kursreaktionen aber davon abgehangen, ob es der Notenbank damit gelungen war, größeren realwirtschaftlichen Schaden abzuwenden. Die LBB-Experten gehen davon aus, dass sich die Stimmung im weiteren Jahresverlauf wieder aufhellen wird. Dazu trage insbesondere die gute Ertragslage und die robuste Verfassung der Wirtschaft in Euroraum bei.

WICHTIGE US-DATEN AM ENDE DER WOCHE

In der kommenden Woche dürfte das Augenmerk der Anleger entsprechend auf weiteren Konjunkturdaten liegen. Am Dienstag steht die Handelsbilanz der USA auf dem Programm. Die wichtigsten US-Konjunkturdaten würden aber am Freitag veröffentlicht, hieß es von der Postbank. Die Zahlen zur US-Industrieproduktion und Einzelhandelsumsätzen dürften einen Einblick in die jüngsten Tendenzen gewähren. Meldungen zu Verbrauchervertrauen und Importpreisen stünden ebenfalls im Fokus.

Von Unternehmensseite stehen neben den Pressekonferenzen im Rahmen der Internationalen Automobilausstellung (IAA) nur wenige Nachrichten an. Lufthansa ![]() wird am Dienstag seine Verkehrszahlen für den August veröffentlichen. Porsche

wird am Dienstag seine Verkehrszahlen für den August veröffentlichen. Porsche ![]() gibt Absatz und Umsatz im Geschäftsjahr 2006/07 bekannt. Am Donnerstag steht Fraport

gibt Absatz und Umsatz im Geschäftsjahr 2006/07 bekannt. Am Donnerstag steht Fraport ![]() mit Verkehrszahlen für August im Blick. Die Deutsche Beteiligungs-AG

mit Verkehrszahlen für August im Blick. Die Deutsche Beteiligungs-AG ![]() veröffentlicht am Freitag Zahlen für das dritte Quartal./gr/sc/mf/

veröffentlicht am Freitag Zahlen für das dritte Quartal./gr/sc/mf/

--- dpa-AFX, Annika Graf ---

Quelle: dpa-AFX

Montag, den 10.09.2007

12:00 Uhr Die Zahlen zu den OECD standardisierten Arbeitslosenquoten für Juli 2007 werden veröffentlicht.

21:00 Uhr Die Zahlen zu den US-amerikanischen Verbraucherkrediten (Consumer Credit) für Juli 2007 werden veröffentlicht.

Dienstag, den 11.09.2007

14:30 Uhr Die US-amerikanischen Handelsbilanz ("International Trade") für Juli 2007 wird veröffentlicht.

Mittwoch, den 12.09.2007

10:00 Uhr Der monatliche Ölmarktbericht der International Energy Agency (IEA) für September 2007 wird veröffentlicht.

11:00 Uhr Die Zahlen zur europäischen Industrieproduktion für Juli 2007 werden veröffentlicht.

16:30 Uhr Der wöchentliche Ölmarktbericht der Energy Information Administration (EIA) zur US-amerikanischen Lagerhaltung wird veröffentlicht.

Donnerstag, den 13.09.2007

14:30 Uhr Die Zahlen zu den US-amerikanischen Erstanträgen auf Arbeitslosenhilfe (Initial Jobless Claims) für die Vorwoche werden veröffentlicht.

16:30 Uhr Der wöchentliche Erdgasbericht der Energy Information Administration (EIA) zur US Lagerhaltung wird veröffentlicht.

20:00 Uhr Die Zahlen zum US-amerikanischen Staatshaushalt ("Treasury Budget") für August 2007 werden veröffentlicht.

Freitag, den 14.09.2007

08:00 Uhr Die Zahlen der Association des Constructeurs Européens d´Automobiles (ACEA) zu den Kfz-Neuzulassungen in West-Europa (EU + EFTA) für Juli und August 2007 werden veröffentlicht.

11:00 Uhr Die Zahlen zum harmonisierten europäischen Verbraucherpreisindex (HVPI) für August 2007 werden veröffentlicht.

14:30 Uhr Die Zahlen zum US-amerikanischen Einzelhandelsumsatz (Retail Sales) für August 2007 werden veröffentlicht.

14:30 Uhr Die Leistungsbilanz (Current Account) für das zweite Quartal 2007 wird veröffentlicht.

14:30 Uhr Die Zahlen zu den US-amerikanischen Ausfuhrpreisen (Export Prices) für August 2007 werden veröffentlicht.

14:30 Uhr Die Zahlen zu den US-amerikanischen Einfuhrpreisen (Import Prices) für August 2007 werden veröffentlicht.

15:15 Uhr Die Zahlen zur US-amerikanischen Industrieproduktion (Industrial Production) für August 2007 werden veröffentlicht.

15:15 Uhr Die Zahlen zur US-amerikanischen Kapazitätsauslastung (Capacity Utilization) für August 2007 werden veröffentlicht.

16:00 Uhr Die vorläufigen Zahlen zum Index der Verbraucherstimmung der Universtät Michigan ("Michigan University Consumer Sentiment") für September 2007 werden veröffentlicht.

16:00 Uhr Die Zahlen zu den US-amerikanischen Lagerbeständen (Business Inventories) für Juli 2007 2007 werden veröffentlicht.

Ausblick DAX

Rückblick:

03.09. Die Korrektur hat planmäßig eingesetzt und der erwartete Aufwärtstrend wird fortgesetzt. 04.09. Das Ziel bei 7760 wurde erreicht. Der DAX Future wurde kurz vor Börsenschluss bei 7772 gehandelt. Dies entspricht einem DAX Xetra von ca. 7761. 05.09. Die erwarteten fallenden Kurse sind eingetreten. 06.09. Die Make or Break Linie wurde unterschritten. Die erwartete Aufwärtsbewegung setzte nicht ein.

Ausblick: Der Bruch der Make or Break Linie und die fallende 5er Welle weisen auf fallende Kursee hin. Dieses Signal ist schwach, weil es sich zurzeit nicht in die übergeordnete Zählweise einbetten lässt.

Sollte die Marke bei 7669 halten, folgt eine Abwärtsbewegung mit Kursen unter 7511. Die Abwärtsbewegung bleibt möglich, wenn das Hoch bei 7761 hält.

Risiko: Es könnte sich in dieser Phase auch eins der 20 komplexen Korrekturmuster bilden.

Ich wünsche Ihnen einen erfolgreichen Tag und verbleibe

Ihr Rüdiger Maass

Chefredakteur

Quelle:Wave Daily Abonnenten

Gruß Moya

Datum Eröffnung Hoch Tief Schluß§Ø Volumen Adj. Schluß*

Dez-97 7.823,62 8.209,56 7.563,23 7.908,25564.825.400 7.908,25 §

Nov-97 7.443,07 7.934,53 7.334,77 7.823,13545.404.700 7.823,13 §

Okt-97 7.945,26 8.218,34 6.936,45 7.442,08637.188.200 7.442,08 §

Sep-97 7.650,99 8.078,36 7.556,23 7.945,26570.023.800 7.945,26 §

Aug-97 8.222,61 8.340,14 7.580,85 7.622,42524.762.300 7.622,42 §

Jul-97 7.672,79 8.328,99 7.613,53 8.222,61568.452.2008.222,61

§

Sondern von Beginn Juli bis Ende Dezember 1997 im plus

???

Gibt aber auch Statistiken welche unterscheiden ob im nächsten Jahr die Tiefs oder Hochs zuerst überschritten wurden und leiten daraus die max. Verlustspanne ab, denn erst bei neuen Hochs ist Korrektur tatsächlich beendet auch wenn das Low wesentlich früher ist.

Bezogen auf den aktuellen Dow mit einem High/Low-SK-Minus von ca. -8,21% heißt das nichts anderes als wir sehen gerade die 2.kleinste Korrektur in einer 100jährigen Statistik (wenn das ATH überschritten werden sollte).