DB0TS2-Zertifikat - kennt kein Halten

Seite 1 von 1 Neuester Beitrag: 25.04.21 11:02 | ||||

| Eröffnet am: | 06.04.10 19:24 | von: Solventzo | Anzahl Beiträge: | 20 |

| Neuester Beitrag: | 25.04.21 11:02 | von: Michelleflwba | Leser gesamt: | 21.201 |

| Forum: | Börse | Leser heute: | 3 | |

| Bewertet mit: | ||||

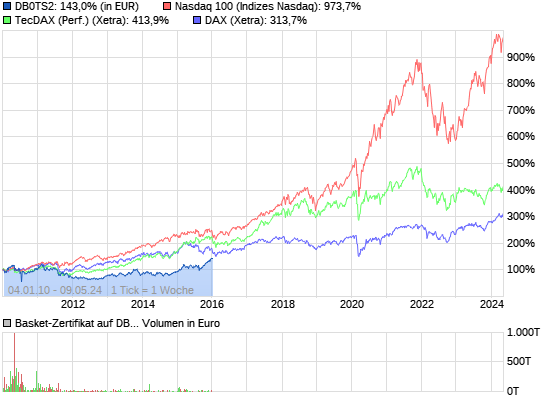

auf den HDAX verläuft.

Ziel des TSI-Modells ist es, in die performancestärksten Aktien der Indizes

DAX, TecDAX und MDAX zu investieren und dadurch die Wertentwicklung des

Benchmark-Index HDax, der alle Werte der Indizes DAX, TecDAX und MDAX

umfasst, zu übertreffen.

Es gibt meines Wissens keinen deutschen Small-/Midcap-Fonds, der dieses

Zertifikat auch nur annähernd schlägt (und die meisten Aktien auch nicht).

Habe mal zwei der besten Fonds und den HDAX als Vergleich dazugenommen.

Ich habe allerdings noch ein zweites Papier entdeckt, welches ebenfalls nach diese Methode auswählt (DB0TS3)

Allerdings ist die Performance nicht annähernd so gut, wie bei dem erstgenannten Zertifikat (DB0TS2).

Worin besteht denn nun der Unterschied?

gleiche Methodik und Berechnung des TSI-Faktors und trotzdem sehr unterschiedliche

Ergebnisse.

Startbeginn bzw. die Startaktien, die zu diesem Zeitpunkt den höchsten TSI-Faktor

haben, entscheiden über die künftige Performance.

Aber beide Zertis haben eines gemeinsam, sie schlagen den HDAX um Längen.

herzlichen Dank für die vielen Antworten.

Hat etwas Licht in´s Dunkel gebracht.

Schönes Wochenende und viel erfolg beim Anlegen.

überproportional gut, in den Korrekturphasen aber leider auch (aber nach unten).

Was mir beim TSI-2 so gefällt, ist die Stabilität auch in sinkenden Märkten.

Ab Beginn der Auswirkungen der Finanzkrise auf den Aktienmarkt, ca. November 07

bis zum vorläufigen Ende, ca. März 09 verlor der HDAX um die 50%.

TSI-2 verlor nur knapp über 20%. In den Spitzen war meist bei -30% Schluss.

genau das ist ja der Vorteil des TSI-Modells, VW mußte damals zwingend im Portfolio

vertreten sein, dass ist kein Zufall, kein Glück. Und als es mit VW wieder runter ging:

Raus aus dem Portfolio!

Ob der Porsche-Chef clever war oder nicht interessiert dabei nicht.

Ein Ausleseprozess ohne Emotionen.

Da kommen die meisten Mischfonds mit ihrer Taktik:

"Wenns runter geht, raus aus Aktien und rein in Bonds oder ins Festgeld"

nicht mit.

Zur Zeit fallen Aktienkurse. Eine Aktie, die allein gegen den Trend geht, gibt es nicht. Darum fallen auch die TSI-Zertifikate.

Aber wer auf den TSI-Zug noch aufspringen möchte, könnte die Zertifikate jetzt über die Börse kaufen. Jetzt haben wir Einstiegskurse.

das TSI2-Zertifikat deutlich stärker als der HDax. (1-Monats-Chart)

Trotzdem ist keine Sorge angebracht

Und trotzdem ist jetzt ein idealer

Kaufzeitpunkt

das TSI2-Zertifikat deutlich stärker als der HDax. (1-Monats-Chart)

Wenn (unterstellt) mittel- und langfristig die Märkte steigen, ist meiner Meinung nach

keine Sorge angebracht. Denn der TSI2 sinkt nur kurzfristig überproportional.

Im Chart sind der HDax, der beste Deutschlandfonds 2010 (Arcatis) und der beste

Fonds auf 12-Monatsfrist (FPM) zum Vergleich.

Schon nach 5 Monaten, eigentlich noch immer kurzfristig (Chart seit Anfang 2010)

gleicht sich die Performance an und ab da geht die Performance im Vergleich

überpropotional nach oben (12-Monats-Chart). Und das ist kein Zufall oder Glück.

Denn hier spielt die oben erwähnte VW-Aktie keine Rolle.

Der Grund, warum das Trendfolgesystem nur kurzfristig stärker sinkt als der Index

liegt daran, dass die trendstärksten Aktien auch am stärksten sinken.

Aber: in kürzester Zeit werden diese Aktien durch diejenigen Aktien ausgetauscht,

die besser als der Rest performen.

Das heisst, bei sinkenden Märkten die Aktien, die am wenigsten sinken.

Daher sinkt der TSI2 langfristig auch deutlich weniger als der HDax. Ist ja auch logisch.

Das ist eigentlich das simple Erfolgssystem dieser Trendfolgestrategie. Funktioniert natürlich

nur bei langfristig steigenden Märkten. An die man als Investor des TSI 2 glauben muss.

Fazit: Wäre jetzt ein idealer Einstiegs- oder Nachkaufzeitpunkt, den ich auch genutzt habe.

Nasdaq -2,2%, TecDax -9,7%, DAX +0,4%

oder um den Performance-Vergleich zum HDAX, denn das wurde ja hier schon kontrovers

diskutiert.

Mir geht es hier nur um den Vergleich der beiden TSI-Zertifikate mit dem TSI-Musterdepots

vom "DER AKTIONÄR"

Die Fakten:

Die Deutsche Bank hat in Kooperation mit "DER AKTIONÄR" nacheinander

das TSI 1 und das TSI 2-Zertifikat aufgelegt, beide werden nach der selben Strategie

gemanagt, genau wie auch das "DER AKTIONÄR"-Musterdepot.

Zum Stichtag 29.10.10 war die Zusammensetzung des Aktien-Depots von TSI 1

völlig identisch mit der des Musterdepots:

Pro Sieben

Leoni

Hugo Boss

Adva Opt.

Conti

Dialog Semic.

auch die Gewichtung war mit kleinen Abweichungen gleich.

Das TSI 2-Zerti hat zusätzlich Demag Cr., BMW und Smartrac

es fehlt Leoni.

Trotz dieser Unterschiede haben sich beide Zertifikate 2010 (01.01. bis 29.10.2010)

ähnlich entwickelt:

TSI 1: -2,1%

TSI 2: -1,2%

zum Vergleich das TSI-Musterdepot:

+ 26,1%!!

Phantastische Outperformance gegenüber den beiden Zertifikaten!

Wie kann denn so etwas sein, bei gleicher Strategie und fast gleicher Aktien-

zusammensetzung und Gewichtung?

Also entweder schönt "DER AKTIONÄR" sein Depot oder die Deutsche Bank

kassiert ordentlich ab - oder eine Kombination davon. Ich jedenfalls habe mein

Vertrauen gegenüber der Abwicklung und Transparenz der Zertifikate verloren.

Werde meine Position mit kleinem Gewinn verkaufen.

genau diese Entwicklung musste ich auch feststellen. Ich denke wir werden da kräftig von der DB vera.....Nur so kann ich mir das vorstellen. Es ist doch wirklich permanent zu beobachten, der DAX steigt und steigt und das TSI zieht zwar mit aber nur gähnend langsam. Wenn der DAX aber mal ein paar Promille verliert, dann rauscht der TSI prozenteweise in den Keller...

Kann mir das mal bitte jemand erklären?

Danke & Grüße

boo

Ich war von Anfang (Zeichnung) an dabei und habe es gehalten bis zuletzt.

Am Ende ein Plus von 267,50 Prozent.

Schade, dass es nun vorbei ist!